僕は、去年は白色で確定申告を行いました。

しかし、今年2017年は青色で確定申告を行います。

まぁ、MFクラウド確定申告を有料で利用しているので、ただ入力していけば自然と確定申告書は作れるはずですが、僕の場合はFXによる収入もあったため、少々複雑でした。

とにかく、理解するまでが色々と大変でした。

そこで今回は、来年の自分のために、確定申告の流れをひたすらにメモって行きたいと思います。

では、レッツラゴー!

(追記:ふるさと納税の限度額を計算する時に考えること)

毎年12月の終わりになったら考えること、それが「ふるさと納税」

まだ12月が終わっていないあいまいな状態で確定申告をするのはとても面倒でイヤだけど、しぶしぶやるしかない。

流れとしては、MFクラウドに、

- 事業用の銀行口座の記録を1月から12月までひたすら仕訳し、

- ASPの1~12月の売掛金を分かる範囲で仕訳し、

- 経費をできる範囲で仕訳し、

- 社会保険料(国民年金(社会保険料(国民年金保険料)控除証明書を見る)と国民健康保険(これはその年の1~12月の中で支払った合計金額(銀行口座から1~2、8~12月に「コクミンケンコウホケン」で引き落とされている金額を足すのが手っ取り早い)。確定した金額は翌年1月にハガキで来るっぽい))を入力

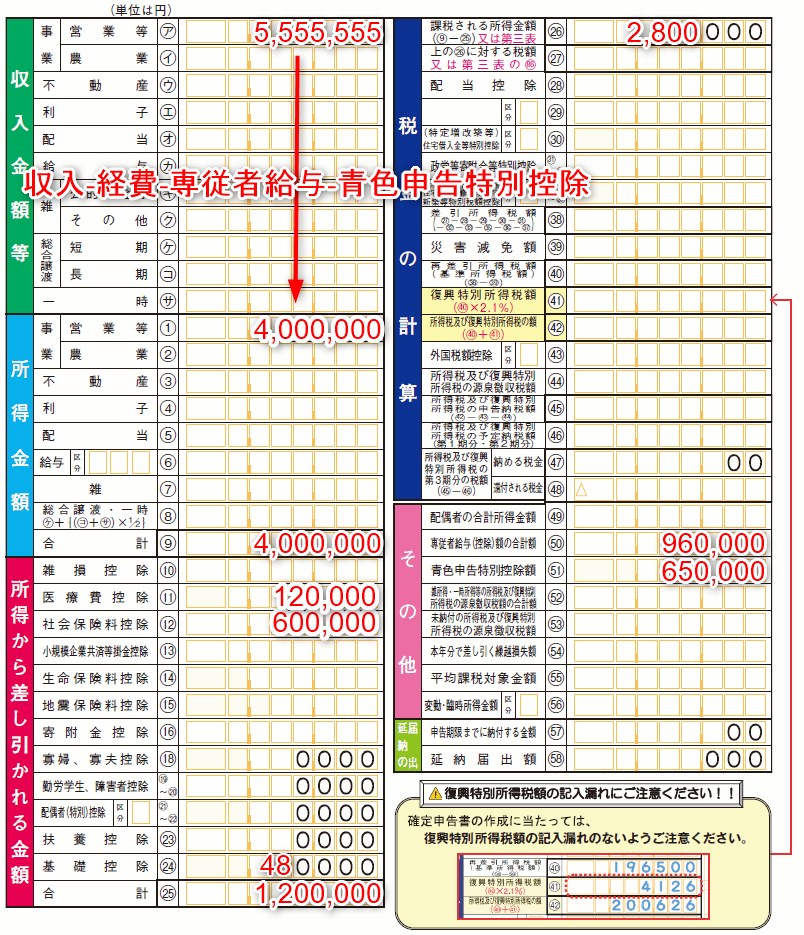

ここまでできたら申告書Bのサンプルが見れるので↓

26番の「課税される所得金額」÷10したものの20%が、上限に少し余裕をもたせたふるさと納税の限度額目安になる。

【この場合、2,800,000円÷10=280,000円、280,000円×20%=56,000円(ふるさと納税の限度額)】

※ふるさと納税の詳しい限度額の計算方法は、

控除限度額=(住民税所得割額×課税所得に応じた変数)+自己負担金2,000円

(住民税所得割額は”課税所得金額×10%”のこと)

となっているが、ややこしいので、もう課税される所得金額に×0.02(÷10の20%)しちゃえばいいよ。

僕なりの青色確定申告の進め方|事業がアフィリエイトでFXが雑所得の場合

確定申告とは、去年1年間の所得の金額を出して、それにかかる所得税を納める行為のこと。

僕は事業がアフィリエイトなので、MFクラウドの帳簿には、アフィリエイトの所得や経費がメインとなり、FXの収入が売上として混ざらないようにしないといけません。

だって、FXは事業扱いじゃなくて雑所得扱いですし、さらにアフィリエイト(総合課税)とは違って分離課税ですから。

FXの所得税は一律で、FXの所得金額に15%をかけることになっています。ただ、今は復興特別所得税というものがありますから、15%かけたもの(所得税)にさらに2.1%をかけた金額(15%(0.15)×2.1%(0.021)=0.315%(0.00315)分)が上乗せされるようになっているので、まぁ確定申告の時に支払う金額は、15%+0.315%=15.315%ってことになります。

また、他の月に住民税(地方税)も支払う必要がありますが、これは所得に対して5%。

だから、よく「FXは分離課税で、一律20.315%だ!」と言われるんです。

誤解してはいけないのは、確定申告の期間に支払うFXの税金(所得税(国税))は15.315%なんですよね。

これが最初理解できなかったわ~。

僕なりの青色確定申告の進め方手順まとめ

2月10日になったら確定申告作業を始める。

この理由は、楽天アフィリエイトが2月10日にならないと、12月の売掛金が分からないから。

また、さらに困ったことに、もしもアフィリエイトは2月下旬の振込がないと12月の正確な売掛金が分からない(HPで見る発生と若干金額が違うことがある)。

なので、もしもアフィリエイトについては、もし2月の振込が12月発生分よりも少ない場合、その振込の日時で貸倒金として減った分を記帳すること!

記帳作業はまず、A8やグーグルアドセンスなど、普通預金(事業用口座)への入金や売掛金があるASPについて、ひたすらにMFクラウド確定申告に記帳していく。

投資の指値注文などで取引手数料がプラスになった場合は、勘定科目を「雑収入(借方 事業主貸 – 金額、|貸方 雑収入 – 金額)」として仕訳する。

※ASPの売上の証拠画像をスクショして保存!

これはただやっていけばいいだけだから単調な作業となる。

※amazonアソシエイトのミスクレジットを見落とさずに入力すること(ミスクレジットの日付で売掛金とする)

続いて、経費となるものの証明書類を集める。レシートや購入記録メールを印刷する作業を行う。できたら、時系列に床に並べておく。

楽天カードの利用明細のPDFをダウンロードする!

次に、事業用口座として使っている銀行口座の通帳を、1月1日から1つずつ確認していって、生活費として引き出したものや、経費を支払う時に引き落とされたもの、年金の引き落としなどなど、まだ記帳されていない項目を丁寧に記入していく。

国民年金、国民健康保険、所得税(予定納税も)の引き落としはプライベートの支出となるので、事業主貸/普通預金でOK!(国民年金や国民健康保険は、確定申告書を作る時に「社会保険料控除」に入力することになる)

また、事業用口座からFX口座へ入金した場合や、FX口座から事業用口座に出金した場合は、それぞれ事業主貸/普通預金、普通預金/事業主借でOK!(FXは事業としてやっているわけではないし、雑所得(分離課税)だから、損益が帳簿に反映されてはならない)

※FXの所得に関しては、あとで確定申告Bの「第三表」&「先物取引に係る雑所得等の金額の計算明細書」を作成すればOK!

床に残っている経費の書類たちを確認し、記帳していない経費については記帳していく。

最後に忘れちゃいけないのが、おさいぽの記帳。おさいぽのマイページにログインして、明細を確認して、それに沿って帳簿を付ける!

※自宅の家賃、携帯代、インターネット料金、電気代、バーチャルオフィスレンタル料、bitwalletの手数料(振込手数料、支払い手数料)、去年12月に支払った経費のクレカ1月引き落とし分、個人事業税(租税公課として)なども忘れずに

さらに、「決算・申告」→「確定申告書」→「申告書」→「所得から差し引かれる金額」のページに、

- 社会保険料控除(国民健康保険【翌年1月後半に市から確定申告用の社会保険控除用として該当年に支払った国民健康保険の総額が記載されたハガキが来るからその額を見る】(その年に還付金をもらっていたら、支払った合計-還付金)と国民年金【控除証明書見る】(俺のと嫁のを足す))

- 寄付金控除(ふるさと納税)

- 配偶者控除 or 事業専従者控除(「青色申告決算書」→「専従者給与の内訳」)

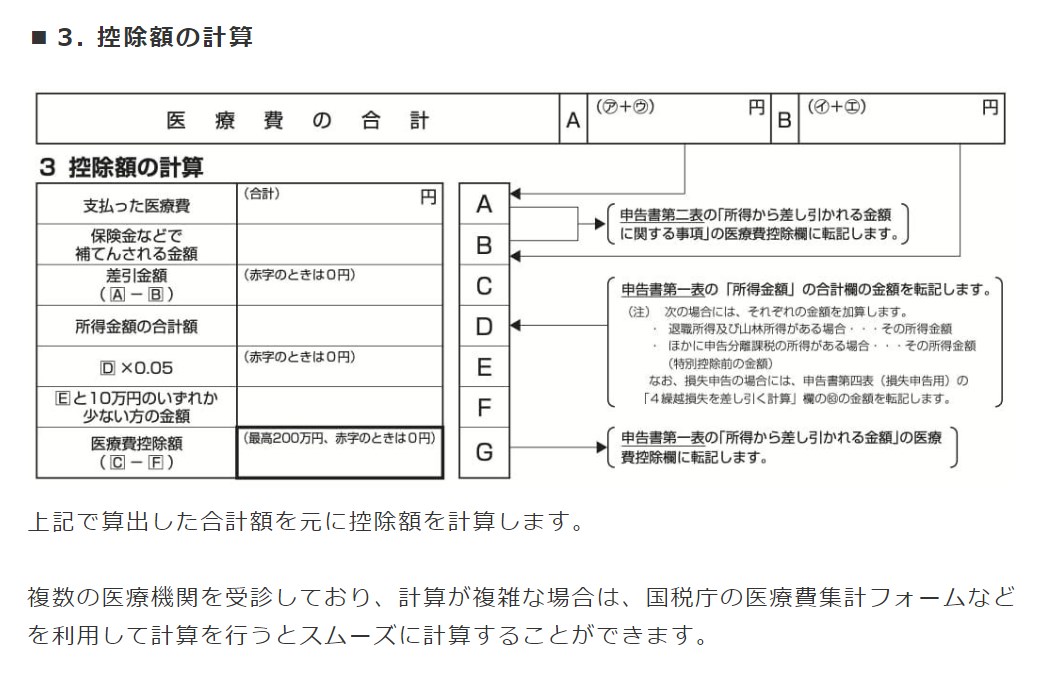

- 医療費控除(↓申告書に記入する金額は【実費分 – 10万円】の計算で算出した額・「医療費のおしらせ」ハガキは対象月の2ヶ月後から郵送されるから時間かかる)

を記入。

(住民税は控除できない。なぜなら、住民税は1つ前の年の所得によって算出された税だから。住民税については考えない)

最終確認として、MFクラウドの「会計帳簿」→「仕訳帳」→「重複チェック」は必須!1個重複してたし、危なかった。

※(46)には予定納税の1期と2期を足した分を入力しとけ(予定納税を払った場合)。

確定申告書を作成していく

MFクラウドでちゃちゃっと申告書を作りたいところだけど、なんとMFクラウドは第三表の作成に対応していない(Q&Aに書いてあった)。

だから、結局、国税局のHPから確定申告書を作成しなければなりません。

でも大丈夫!

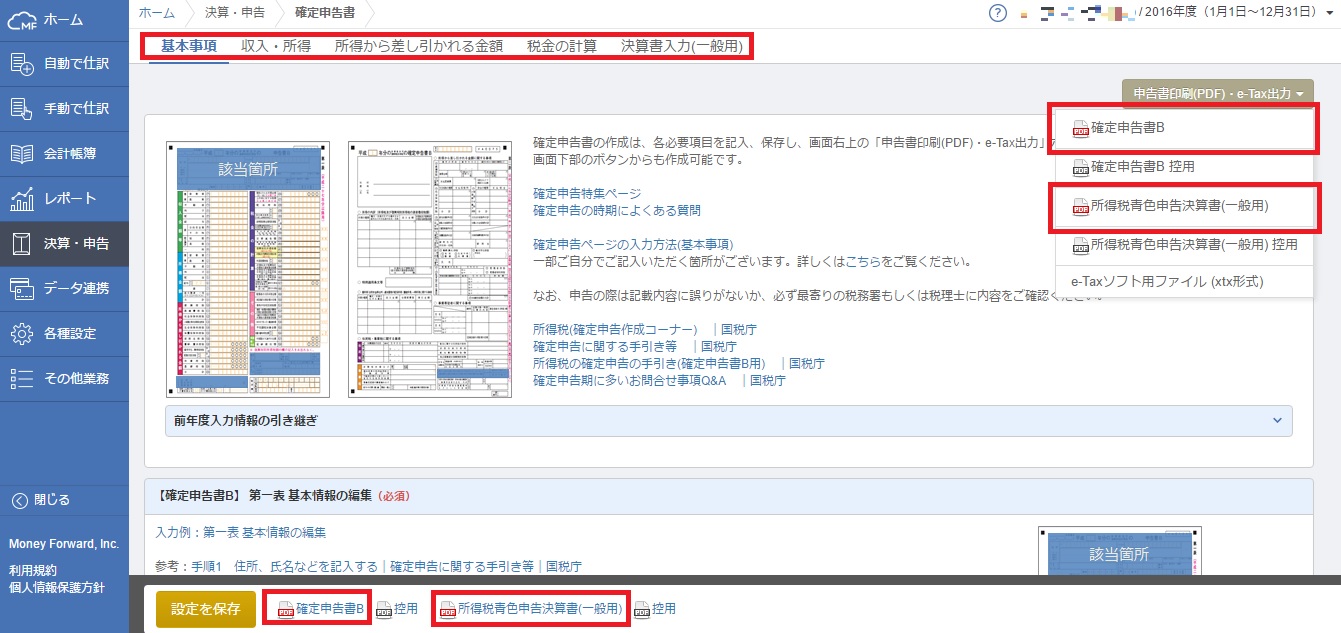

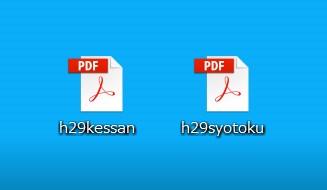

MFクラウドで「確定申告書」のページから、上にある項目を一通り記入すれば、PDFで記入すべき数値はすべて出てくるから。

基本はこれらを見ながら国税局の確定申告書作成を進めていけばいい。

※個人事業税は仕訳の中で、「租税公課」として経費にしておくべし!

※消費税を税込処理した場合の、引き落としされた消費税の仕分けは「租税公課」にする!

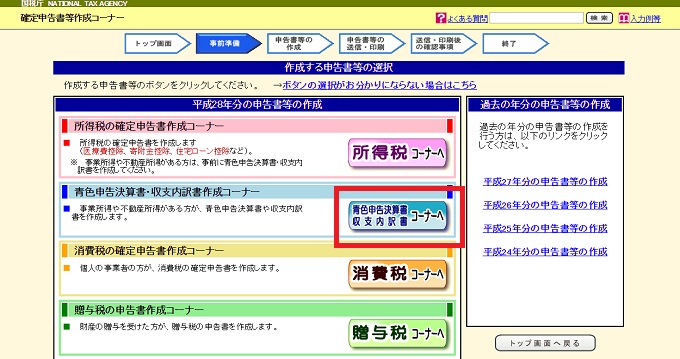

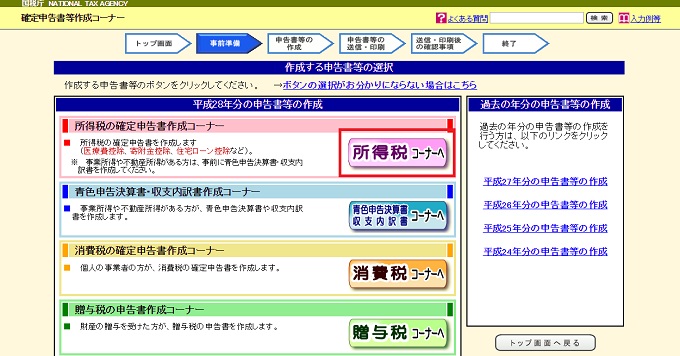

★事業所得がある人は最初に【決算書・収支内訳書】を作成し、次にそのデータを受け継いで【確定申告書B】を作成し、提出する。

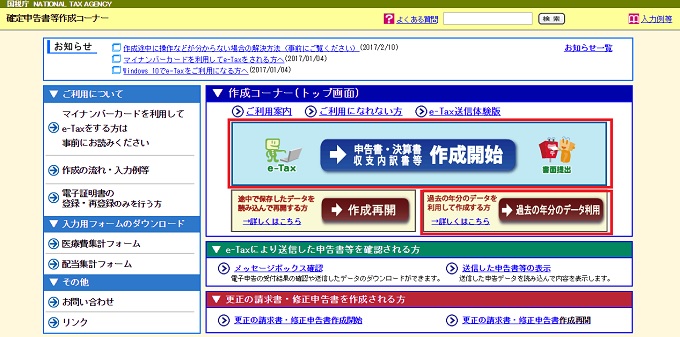

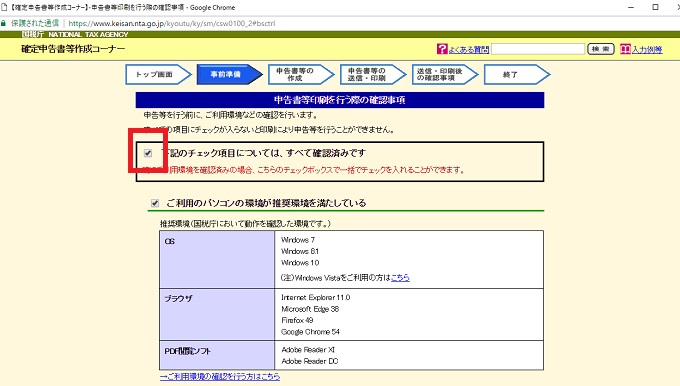

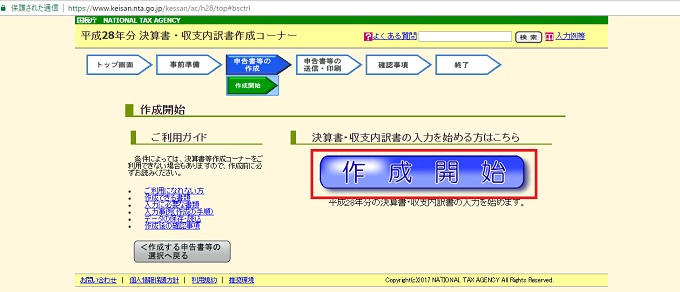

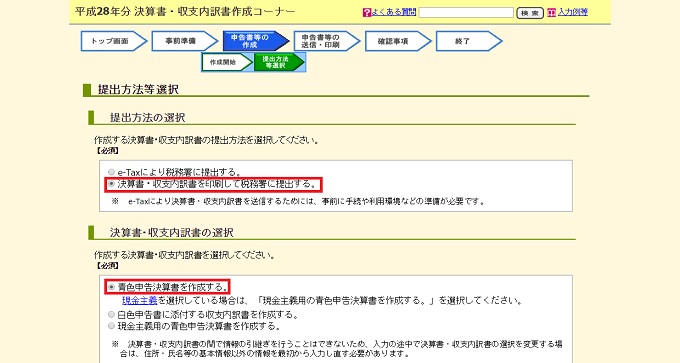

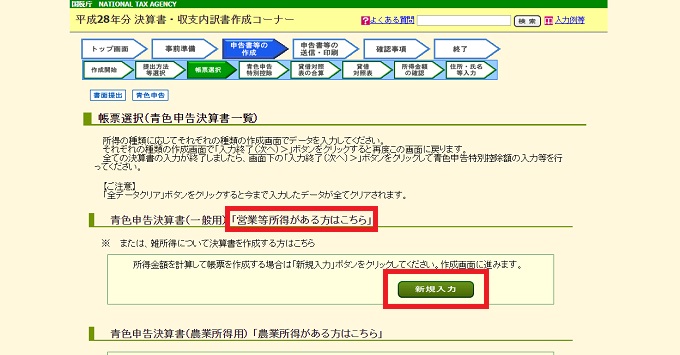

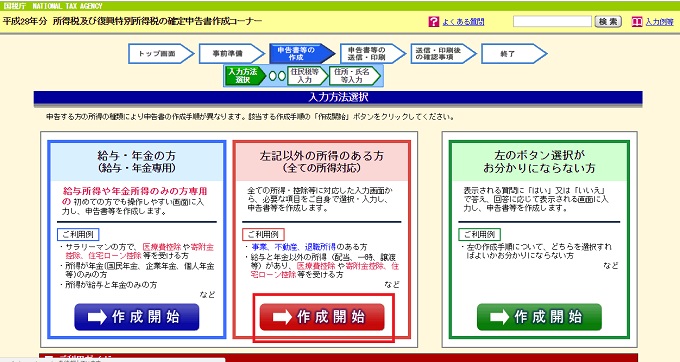

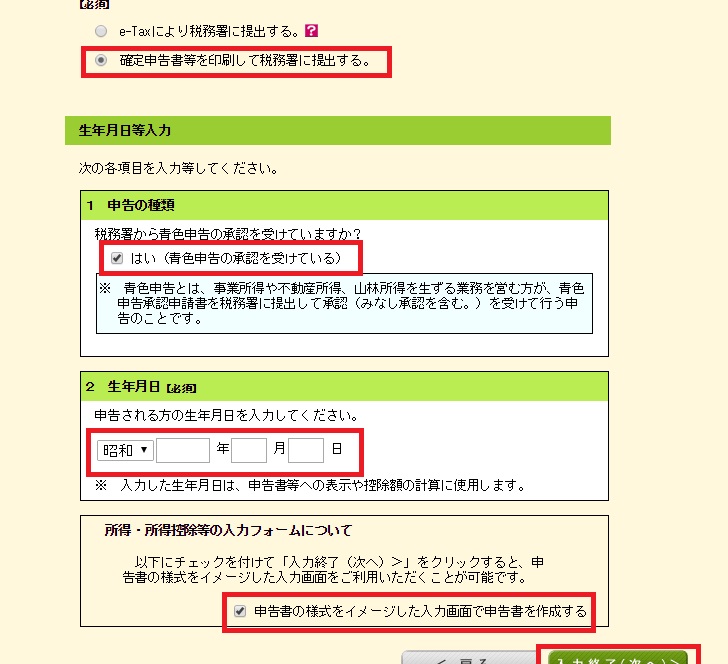

国税局のHPに行って、どんどん進む。

まずは「青色申告決算書コーナー」に行く。

これは、MFクラウドで作成した「所得税青色申告決算書(一般用)」のPDFを見ながらひたすら真似て記入していくのみ!

で、出来たら印刷!&データを保存!

次は「所得税コーナー」に行く。

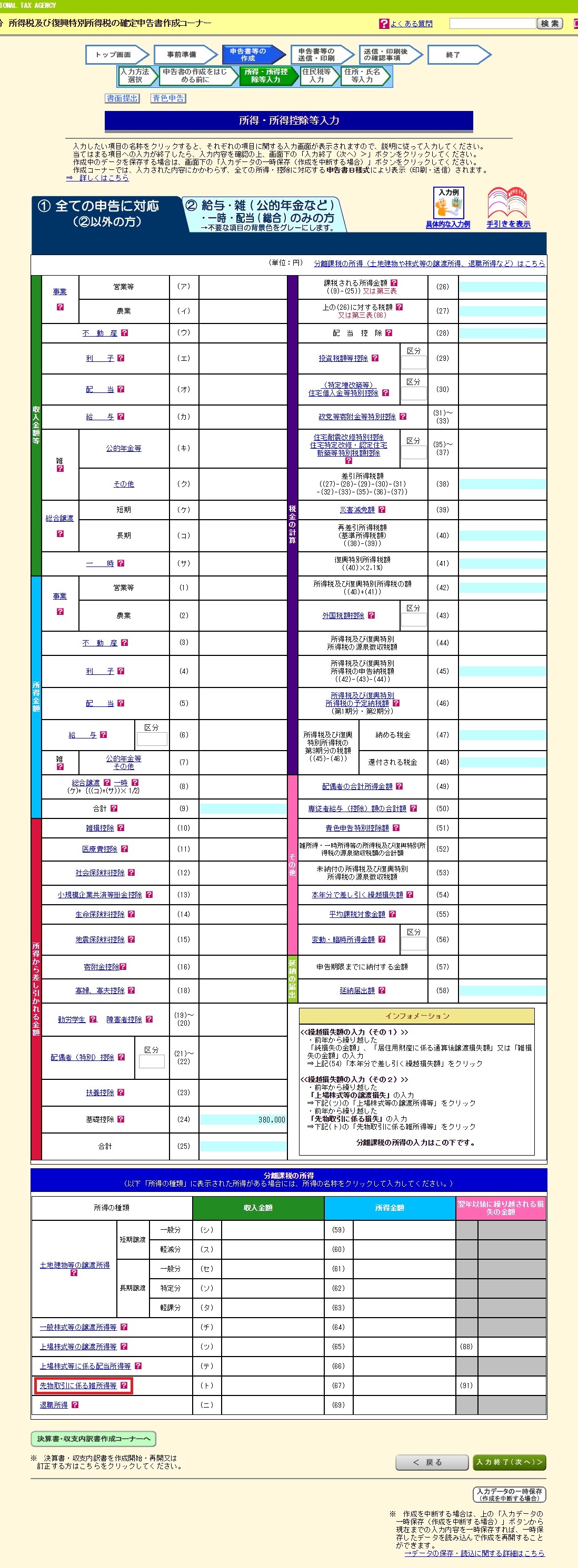

ここは、MFクラウドの「確定申告書B」のPDFの通りに入力していくだけなので死ぬほど簡単。

ちなみに、もし海外FXの利益がある場合は、「雑(雑所得、その他、事業と関係なし、海外FXの種別は「証拠金取引」)」(「収入金額等」の「雑(その他)」から雑所得は入力できる)の欄に入力する必要があります(決算書の雑収入に反映させるには仕訳もする→MFクラウドの解説ページ)。(雑所得は、雑所得内であれば合算できる。しかし、僕のように海外FX(XM)が損失だった場合、このマイナスはアフィリエイト事業とは合算できないため、入力すらする必要がない。海外FXのマイナスは翌年に繰り越すことができない)。

また、仮想通貨も2018年時点で雑所得扱いなので、海外FXと同じ感じで入力すれば良し。

(46)には予定納税の1期と2期を足した分を入力しとけ(予定納税を払った場合)。

国内FXについては、このページの下段にある「分離課税の所得」に書いていく必要あり!

「先物取引に係る雑所得等」をクリック!

こんな感じで入力していけばOK!意外と簡単。

また、利用しているFX会社から年間取引の書類をダウンロードして印刷しておく。

収入の部分には、年間の収支を記入する。

利用しているFX会社が複数あって、どの会社も決済方法が「仕切」であれば、各会社の収支を合算して欄に入力してよい!(僕の場合は、ループイフダンの損失とSBI FXトレードの利益を合算した)

このページが、「先物取引に係る雑所得等の金額の計算明細書」となって後で印刷される。

ちなみに、ここまで入力すれば、第三表は勝手に作られるので心配ご無用です。

住民税・事業税に関する事項についてはよくわからんけど、

住民税の支払方法は特別徴収(給与から天引き)ではなく自分で支払うにした。

あと16歳未満(自分の子供)の情報を書いて、ほかは基本的に書かなくてOK

この後は、マイナンバーを入力したり、氏名・住所などを記入するだけなので簡単です。あとは印刷して、印刷できたものに、所定の場所にハンコを押す。添付書類台紙に年金の控除証明書やマイナンバーに関する書類を貼る(国民健康保険の控除証明書はないから何も貼る必要はない)。

以上で確定申告書類作成は終了です。お疲れ様ンサタバサ。

追記:注意!

2018年2月16日、決算書のほうをコピーするのを忘れ、申告書Bの書類のほうだけで提出しに行ってしまった…!

どっちも印刷するべし!

【青色申告の時の提出書類】

~確定申告書B~

- 確定申告書B 第一表(印鑑押す)

- 添付書類台紙(国民年金控除証明書、通知カード表裏のコピー、免許証の表裏のコピーを貼る)

- 確定申告書B 第二表

- 確定申告書B 第三表(分離課税用)

- 先物取引に係る雑所得等の金額の計算明細書

- 確定申告書B 第一表 控え(印鑑押す)

- 確定申告書B 第ニ表 控え

- 確定申告書B 第三表 控え

~決算書~

- 所得税青色申告決算書(印鑑押す)

- 月別売上(収入)金額及び仕入金額などの項目がある書類

- 減価償却費の計算、地代家賃の内訳などの項目がある書類

- 貸借対照表

- 所得税青色申告決算書 控え(印鑑押す)

- 月別売上(収入)金額及び仕入金額などの項目がある書類 控え

- 減価償却費の計算、地代家賃の内訳などの項目がある書類 控え

- 貸借対照表 控え